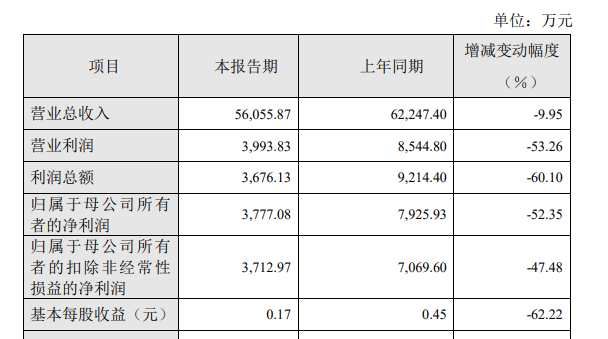

2月22日晚间,煜邦电力(SH 688597)发布2023年度业绩快报,2023年度公司营业收入约5.61亿元,同比减少9.95%;归属于上市公司股东的净利润3777.08万元,同比减少52.35%;基本每股收益0.17元,同比减少62.22%。

2023年末,公司总资产194,767.77万元,较年初增长37.30%;归属于母公司的所有者权益102,448.11万元,较年初增长18.32%;归属于母公司所有者的每股净资产4.15元,较年初下降15.49%。

报告期内业绩下降的主要原因:

1、收入下降

公司在国网2022年第二批及2023年第一批集中招标中,中标结果不及预期,来自国网的智能电力设备收入相比上年同期大幅下降。

两次中标预计不及预期,系公司上市后将主要精力用到与同行业的差异业务智能电力技术服务领域,过多的关注差异化市场,导致公司研发人员与市场人员对统招产品的投入受到影响,未能及时响应客户对智能电力硬件产品的履约服务及产品交付后新功能升级或改善的需求所致。

针对两次中标不及预期的状况,公司管理层通过走访客户、分析与同行业公司差距等方式将存在的问题进行总结,提出解决方案逐一落实,并进行制度化及流程化的管理及跟进,公司相信随着问题的解决,公司在后续国网的统招中,中标量将得以提升。公司在国网2023年第二批集中招标中荣获超过2.0138亿元的中标金额,名次由56名提升至32名,对后续的业绩提升带来积极影响。截至2023 年底,公司在手订单约6.1亿元,较上年同期增长42.86%,为后续业绩发展提供有力支撑。另外,新产品通信模块投放市场带来的收入及智能电力技术服务产品快速增长带来的收入将为公司未来业绩的增长带来新的空间。

2、毛利率下降

新增收入毛利率低于国网统招产品,从而不足以弥补智能电力设备收入下降带来的毛利减少。

3、费用增长

主要表现为:(1)公司新办公场所10月底才装修完成,原办公场所1-10月仍在使用且继续缴纳房租,导致租赁费及未确认融资费用以及装修摊销费增加。

(2)为响应客户快速迭代产品的需求,公司加大研发方面的投入,对应所发生的研发薪酬、材料领用费用、试制费用、专利及著作权费用较上年同期增加。

(3)发行可转债导致确认的利息费用增加。

(二)主要数据及指标增减变动幅度达30%以上的主要原因说明

1、报告期内,营业利润较上年下降53.26%,利润总额较上年下降60.10%,归属于母公司所有者的净利润较上年下降52.35%,归属于母公司所有者的扣除非经常性损益的净利润较上年下降47.48%,主要原因是:收入下降、毛利率降低,同时费用增加综合影响所致。

2、基本每股收益较上年下降62.22%,主要原因是:净利润下降以及股本增加。

3、总资产较上年增长37.30%,主要原因是: 2023年7月发行可转换公司债券410.8060万张,发行总额41,080.60万元,导致资产增加;2023年新成立控股子公司煜邦智源科技(嘉兴)有限公司,其储能产品存货增加12,604.22万元。

4、股本较上年增长40.00%,主要原因是:2023年5月以资本公积向全体股东每10股转增4股。

资料显示,煜邦电力主要从事智能电表、用电信息采集终端等智能电力产品的研发、生产和销售,并提供智能巡检服务和信息技术服务。公司的主要客户为国家电网、南方电网等电网公司以及大型发电企业,是国家新型电力系统建设、数字电网建设的重要供应商之一。

APP

APP

手机站

手机站